Im Alter selbstbestimmt und sorgenfrei leben

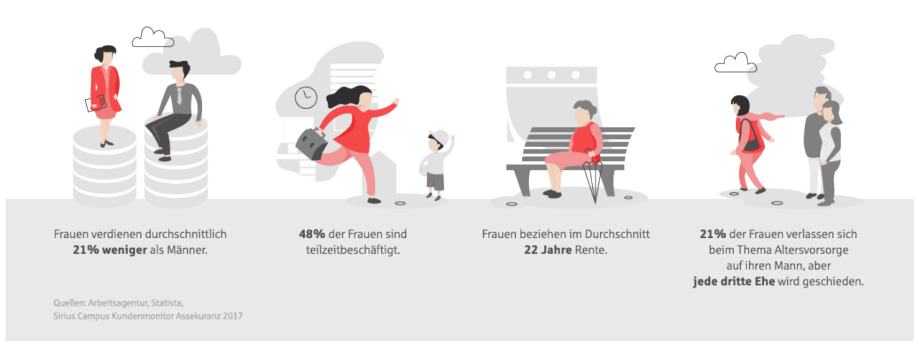

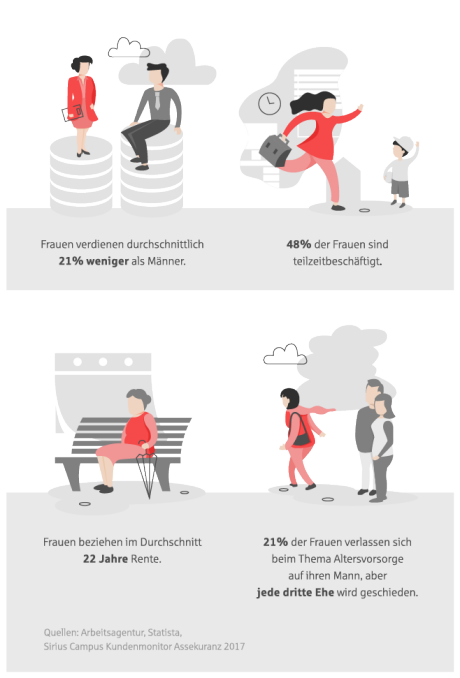

Frauen sind die Kümmerer der Nation. Sie machen zu Hause die meiste Arbeit und sorgen sich um die Erziehung der Kinder und Pflege der Eltern. Dafür riskieren viele ihre Berufschancen und bezahlen ihr Engagement für die Familie mit mickrigen Rentenansprüchen. Darüber hinaus verdienen Frauen heutzutage verhältnismäßig immer noch weniger als die meisten Männer und zahlen somit auch weniger in die Rentenkasse ein. Die Folgen sind fatal: lebenslange finanzielle Abhängigkeit oder Altersarmut. Um in Sachen Geld jederzeit unabhängig zu sein und zu bleiben, müssen Sie Ihre finanzielle Zukunft eigenverantwortlich planen.

Verlässlichkeit und solide Verzinsung – die Altersvorsorge der SV:

- Verlässliche und attraktive Rendite auch in Zeiten niedriger Kapitalmarktzinsen

- Breite Angebotspalette: Private und betriebliche Altersvorsorge, sowie staatlich geförderte Produkte

- Langjähriges Know-how professioneller Kapitalanlage-Experten

- Kompetenz des Marktführers im Bereich Altersvorsorge in der Region

- Sicherheit und Zuverlässigkeit der Sparkassen-Finanzgruppe

Warum Frauen eine eigene Altersvorsorge benötigen

Vier Fakten zur privaten Altersvorsorge

- Früh anfangen lohnt sich: Bereits mit kleinen Beträgen kann man schon etwas bewegen, sofern man frühzeitig beginnt.

- Individuell statt 0815: Da die Altersvorsorge auf Lebensereignisse flexibel angepasst werden kann, können Sie sich diese individuell gestalten – abhängig von Ihrer aktuellen Lebensphase.

- Gemeinsame Sache machen: Der Staat und viele Unternehmen fördern die Altersvorsorge. Diese finanzielle Förderung sollten Sie mitnehmen.

- Take it easy: Es muss nicht immer ein kompliziertes Anlagekonzept sein. Manchmal reicht es schon, den richtigen Ansprechpartner für die eigene Altersvorsorge gefunden zu haben.

In jeder Lebenslage die richtige Altersvorsorge

Berufsstart, Karriere, Kinder – das Leben einer Frau ist sehr abwechslungsreich. Damit Sie im Alter bestens abgesichert und finanziell unabhängig sind, sollten Sie dafür Sorge tragen, dass Ihre eigene Altersvorsorge regelmäßig an Ihre persönliche Lebenssituation angepasst wird. Um aber nicht nur später unabhängig zu sein und zu bleiben, müssen Sie sich auch um das Hier und Jetzt kümmern. Deshalb ist es wichtig, neben der Altersvorsorge in jeder Lebensphase auch die Folgen des Arbeitskraftverlustes mit einer Berufsunfähigkeitsversicherung abzusichern.

Das Zeugnis ist übergeben, der erste Arbeitstag überstanden. In dieser Lebensphase scheint alles neu und spannend. Unschön daran ist nur, dass die Kosten nach Berufsstart deutlich ansteigen, denn Studentenrabatte und Versicherungen über die Eltern sind nun Geschichte. Hier erfahren Sie, wie Sie sich bestmöglich absichern – ohne sich dabei zu sehr finanziell einschränken zu müssen.

1. Existenz absichern

Bevor Sie an die Zukunft denken, müssen Sie sich erst um das Hier und Jetzt kümmern. Daher ist der erste wichtige Schritt in Ihrer Finanzplanung die Absicherung Ihrer Arbeitskraft. Die WeiterdenkerBU der SV ist speziell auf junge Leute zugeschnitten. In der mehrjährigen Startphase zahlen Sie einen verringerten Beitrag, sind aber trotzdem rundum geschützt. Eine Wartezeit, wie es sie bei der gesetzlichen Erwerbsminderungsrente gibt, besteht nicht. Sie sind ab der ersten Beitragszahlung abgesichert. Weitere Informationen finden Sie hier. Sollte – zum Beispiel aufgrund von Vorerkrankungen – kein Berufsunfähigkeitsschutz möglich sein, ist der ExistenzSchutz eine gute Alternative zur Absicherung Ihrer Arbeitskraft.

2. Altersvorsorge aufbauen

Zeit ist Geld: Denn wenn Sie früher mit Ihrer Altersvorsorge beginnen, reichen meist auch schon kleine Beiträge für eine ordentliche Rente aus. Wenn Sie zusätzlich Ihren Arbeitgeber mit ins Boot holen, profitieren Sie doppelt: Ihr Arbeitgeber zahlt die Beiträge direkt aus Ihrem unversteuerten Bruttogehalt in Ihren bAV-Vertrag. Die gesparten Steuern und Sozialabgaben können Sie in Ihre Betriebsrente einzahlen. Mehr Informationen finden Sie hier.

Jeden Tag meistern Sie den Spagat zwischen Geld verdienen und Muttersein – damit sind Sie kein Einzelfall. Denn in fast jeder fünften Familie mit minderjährigen Kindern muss ein Elternteil den Alltag alleine managen. Daher ist die eigene Altersvorsorge sicher nicht der erste Gedanke einer alleinerziehenden Mutter mit knappem Budget. Lesen Sie hier, wie Sie für sich eine gute Absicherung finden.

1. Altersvorsorge aufbauen

Wenn Sie später unabhängig sein und Ihren Kindern nicht zur Last fallen möchten, sollten Sie sich möglichst früh darum kümmern und dabei den Staat kräftig mitsparen lassen. Mütter profitieren besonders von der staatlich geförderten Riester-Rente, da sie zu Ihrer Grundzulage (175 Euro pro Jahr) auch eine Zulage für jedes Kind erhalten. Diese beträgt 185 Euro für jedes bis Ende 2007 geborene Kind und 300 Euro für jedes ab 2008 geborene Kind. Zusätzlich können Sie die Unterstützung Ihres Arbeitgebers über die betriebliche Altersvorsorge in Anspruch nehmen. Dabei zahlt Ihr Arbeitgeber die Beiträge direkt aus Ihrem unversteuerten Bruttogehalt in Ihren bAV-Vertrag. Die gesparten Steuern und Sozialabgaben können Sie in Ihre Betriebsrente einzahlen. Erhalten Sie hier weitere Informationen zur Riester-Rente und zur betrieblichen Altersvorsorge.

2. Kinder absichern

Als alleinerziehende Mutter trägt man eine sehr große Verantwortung. Doch was passiert, wenn Sie nicht mehr da sind: Im Ernstfall erhalten Ihre Hinterbliebenen nur eine geringe finanzielle Unterstützung vom Staat. Diese reicht meist nicht aus, um nach einem solchen Schicksalsschlag wieder uneingeschränkt weiterleben zu können. Daher ist eine Risiko-Lebensversicherung unverzichtbar.

Gehaltserhöhung abgesahnt und bereits den nächsten Urlaub auf Bora Bora gebucht: Herzlichen Glückwunsch! Sie stehen mit beiden Beinen im Leben, wissen was Sie wollen und sind finanziell unabhängig. Gerade wenn das Berufs- und Privatleben komplett durchgeplant ist, rückt die Altersvorsorge eher selten ins Blickfeld. Das wirkt sich sehr negativ auf Ihre spätere Rente aus, denn die Differenz zu Ihrem jetzigen Brutto-Einkommen beträgt im Schnitt etwa 40 Prozent. Keine Sorge, hier erfahren Sie, wie Sie Ihre Unabhängigkeit und Ihren Lebensstandard auch im Alter bewahren.

1. Altersvorsorge optimieren

Als Top-Verdienerin haben Sie meist einen sehr hohen Steuersatz. Daher ist es ratsam, sich Gedanken über eine staatlich geförderte Altersvorsorge zu machen, wie zum Beispiel über die BasisRente. Die Beiträge können Sie zu einem großen Teil als Sonderausgaben von der Steuer absetzen. Somit können Sie die besonders große Versorgungslücke, die Sie als Top-Verdienerin im Alter erwarten müssen, steuerbegünstigt schließen. Zusätzlich können Sie eine betriebliche Altersvorsorge abschließen und auch hier die staatliche Förderung nutzen.

2. Vermögen selbst managen

So modern und flexibel wie Sie sind, kann auch Ihre Vermögensplanung sein: Mit der fondsgebundenen Rentenversicherung haben Sie Ihr Vermögen selbst in der Hand. Sie können jeden Monat zwischen einer breiten Fondspalette individuell wählen: vom TrendPortfolio Invest über gemanagte Fondsmodelle bis hin zu einem attraktiven Spektrum an kostengünstigen ETFs. Das ist allerdings kein Muss. Sie können sich natürlich auch entspannt zurücklehnen und Ihre Fonds "arbeiten" lassen. Weitere Informationen finden Sie hier.

Als Mutter und Ehefrau haben Sie einen vielseitigen Vollzeit-Job. Als Managerin, Psychologin oder Krankenpflegerin sind Sie 24 Stunden jeden Tag im Jahr für Ihre Familie der zentrale Ansprechpartner. Kein Wunder, dass da kaum noch Zeit bleibt, um sich Gedanken über die Altersvorsorge zu machen. Aber genau dafür müssen Sie sich Zeit nehmen. Oder hätten Sie gedacht, dass die gesetzliche Rente für Frauen im Durchschnitt gerade mal 690 Euro im Monat (West) beträgt. Hier erfahren Sie, wie Sie auch später finanziell unabhängig bleiben.

1. Altersvorsorge optimieren

Wenn Sie bereits eine private Altersvorsorge gemeinsam mit Ihrem Lebenspartner/ Ehepartner abgeschlossen haben, sollten Sie prüfen, wer in welchem Umfang abgesichert ist. Sofern Sie berufstätig sind – egal ob Voll-, Teilzeit oder Minijob – nutzen Sie die staatliche Förderung über die betriebliche Altersvorsorge, um Ihre spätere Rente aufzustocken. Dies ist durch die Unterstützung von Staat und Arbeitgeber bereits mit kleinen Beiträgen möglich. Falls Sie nicht berufstätig sind, lohnt sich für Sie eine Riester-Rente. Mit einem monatlichen Beitrag von 5 Euro können Sie bereits die volle staatliche Unterstützung ausschöpfen. Diese beträgt für Sie 175 Euro pro Jahr. Zusätzlich erhalten Sie eine jährliche Zulage pro Kind (185 Euro für Kinder, die vor 2008 geboren sind, 300 Euro für Kinder, die nach 2008 geboren sind). Wichtig dabei: Ihr Partner muss auch einen Riestervertrag abschließen.

2. Familie absichern

Wer seine Familie oder ihm nahestehende Personen für den Todesfall finanziell richtig absichern möchte, sollte sich frühzeitig informieren und vorsorgen. Auch wenn Sie nicht der Hauptverdiener im Haushalt sind, kann Ihr Ableben finanzielle Probleme für Ihre Hinterbliebenen nach sich ziehen. Stirbt der Elternteil, der sich bisher um Haushalt und Kinder gekümmert hat, kann der Hauptverdiener seinen Job und die Erziehung oft nicht miteinander vereinbaren. Er braucht daher Unterstützung. Und diese kostet ebenfalls Geld. Eine Risiko-Lebensversicherung fängt Ihre Angehörigen beziehungsweise Hinterbliebenen finanziell auf, wenn Ihnen etwas geschehen sollte.

Das Geld reicht im Alter nicht, obwohl Sie ein Leben lang gearbeitet haben: Diese Angst beschäftigt viele Frauen. Oftmals wird diese Sorge größer, je näher der eigene Renteneintritt rückt. Diese Angst sollten Sie nicht auf die leichte Schulter nehmen, da Frauen in Sachen Altersvorsorge nach wie vor schlechter als Männer gestellt sind. Das lässt sich zum Glück ändern – auch im fortgeschrittenen Alter. Hier erfahren Sie, auf was Sie achten müssen.

1. Bestehende Altersvorsorge-Verträge überprüfen

Sie haben bereits privat vorgesorgt, aber fragen sich, ob es vielleicht noch besser geht: Oft genügt es schon, an ein paar wenigen Stellschrauben zu drehen oder kleine Ergänzungen vorzunehmen. Und Sie können es sich vielleicht sogar leisten, das ein oder andere Jahr früher in den Ruhestand zu gehen. Gerne berät Sie hierzu Ihr persönlicher Berater vor Ort. Vereinbaren Sie noch heute einen Termin.

2. Staatliche Förderung nutzen

Als Gutverdiener zahlen Sie in Deutschland hohe Steuern. Eine Rürup-Rente ist daher eine optimale Lösung, um steuerbegünstigte Altersvorsorge zu betreiben und somit im Ruhestand eine zusätzliche, lebenslange Rente zu beziehen. Wenn Sie bereits kurz vor dem Ruhestand stehen, haben Sie zudem die Möglichkeit, mit einer einzigen Zahlung eine sofort beginnende Rente lebenslang zu erhalten. Weitere Informationen finden Sie hier.

Wir, als Ihre Sparkasse, verwenden Cookies, die unbedingt erforderlich sind, um Ihnen unsere Website zur Verfügung zu stellen. Für die Dauer Ihres jetzigen Besuchs dieser Website werden keine weiteren Cookies gesetzt, wenn Sie das Banner oben rechts über „X“ schließen. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Detaillierte Informationen finden Sie in unserer "Erklärung zum Datenschutz". Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern.